इस लेख में, हम चर्चा करेंगे

- सेंसेक्स और उसकी परफॉर्मेंस की जानकारी

- सेंसेक्स इन्वेस्टमेंट की रणनीतियां

- अधिक से अधिक रिटर्न और रिस्क मैनेजमेंट के बेहतरीन तरीके

सेंसेक्स और उसकी परफॉर्मेंस की जानकारी

सेंसेक्स की शुरुआत 1 जनवरी, 1986 को 100 के बेसवैल्यू के साथ हुई थी। इसमें बॉम्बे स्टॉक एक्सचेंज (बीएसई) में सबसे अधिक सक्रिय रूप से ट्रेड करने वाली 30 इक्विटी शामिल हैं। इन स्टॉक को मार्केट कैपिटलाइज़ेशन, लिक्विडिटी और ट्रेडिंग वॉल्यूम के आधार पर चुना जाता है। सेंसेक्स के कम्पोज़िशन को नियमित रूप से रिवाइज़ किया जाता है ताकि यह कि यह मार्केट की मौजूदा परिस्थितियों का उचित प्रतिनिधित्व करे।

सेंसेक्स के परफॉर्मेंस के प्रमुख इंडिकेटर

सेंसेक्स के प्रमुख परफॉर्मेंस इंडिकेटर (केपीआई) का इस्तेमाल इसके परफॉर्मेंस के आकलन के लिए किया जाता है। सबसे अधिक इस्तेमाल किए जाने वाले केपीआई हैं, इंडेक्स लेवल, डेली चेंज, परसेंटेज चेंज और मार्केट कैपिटलाइज़ेशन। इंडेक्स लेवल, सेंसेक्स के करेंट वैल्यू को ज़ाहिर करता है, जबकि डेली चेंज और परसेंटेज चेंज एक निश्चित अवधि में इंडेक्स के वैल्यू में बढ़ोतरी या गिरावट दिखाता है। दूसरी ओर, मार्केट कैपिटलाइज़ेशन, इंडेक्स के सभी शेयरों की कुल वैल्यू है।

सेंसेक्स के परफॉर्मेंस को प्रभावित करने वाले फैक्टर

आर्थिक, राजनीतिक और सामाजिक फैक्टर सहित विभिन्न प्रकार के फैक्टर सेंसेक्स के परफॉर्मेंस को प्रभावित करते हैं। ग्रॉस डोमेस्टिक प्रोडक्ट की वृद्धि, इन्फ्लेशन, इंटरेस्ट रेट और कॉर्पोरेट अर्निंग जैसे आर्थिक फैक्टर सेंसेक्स के परफॉर्मेंस पर महत्वपूर्ण असर डाल सकते हैं। सरकारी नीतियां, चुनाव और वैश्विक घटनाएं जैसे राजनीतिक फैक्टर भी इंडेक्स के परफॉर्मेंस को प्रभावित कर सकते हैं। कंज़्यूमर बिहेवियर में बदलाव, डेमोग्राफिक ट्रेंड और सांस्कृतिक स्तर बदलाव जैसे सामाजिक फैक्टर भी सेंसेक्स के परफॉर्मेंस को प्रभावित कर सकते हैं। हाल में आई कोविड-19 महामारी का सेंसेक्स के परफॉर्मेंस पर काफी असर हुआ, जिससे मार्केट में ख़ासी वोलैटिलिटी आई है। इन्वेस्टर को इन फैक्टर को समझने की ज़रूरत है और यह भी कि वे सेंसेक्स के परफॉर्मेंस को कैसे प्रभावित कर सकते हैं ताकि वे इन्वेस्टमेंट के बारे में सोच-समझ कर फैसला कर सकें। प्रमुख परफॉर्मेंस इंडिकेटर पर नज़र और मार्केट की ताज़ा-तरीन ख़बरों की जानकारी रखने से इन्वेस्टर को सेंसेक्स के परफॉर्मेंस को बेहतर तरीके से समझ सकते हैं और सोच-समझ कर इन्वेस्टमेंट के बारे में फैसला करने में मदद मिल सकती है।

सेंसेक्स इन्वेस्टमेंट की रणनीतियां

इन्वेस्टर रिस्क मैनेजमेंट करते हुए अपने रिटर्न को अधिकतम करने के लिए सेंसेक्स में इन्वेस्टमेंट की विभिन्न रणनीतियों का इस्तेमाल करते हैं। यह रही तीन प्राथमिक प्रकार की सेंसेक्स इन्वेस्टमेंट रणनीतियां:

1. फंडामेंटल एनालिसिस

फंडामेंटल एनालिसिस में कंपनी की इंट्रिज़िक वैल्यू को निर्धारित करने के लिए वित्तीय और आर्थिक डाटा का विश्लेषण किया जाता है। इसके तहत यह माना जाता है कि किसी कंपनी के शेयर की कीमत उसके बिज़नेस फंडामेंटल, जैसे अर्निंग, रेवेन्यू, कैश फ्लो और एसेट पर आधारित होती है। फंडामेंटल एनालिसिस में कंपनी के वित्तीय स्थिति, वृद्धि की संभावना और मार्केट की स्थिति को तय करने के लिए कंपनी के फिनांशियल स्टेटमेंट, अर्निंग रिपोर्ट और अन्य मार्केट डाटा पर शोध करना शामिल है।

प्रमुख कॉम्पोनेन्ट और मेट्रिक्स

- बैलेंस शीट: यह कंपनी के एसेट, लायबिलिटी और इक्विटी के बारे में जानकारी प्रदान करता है।

- इन्कम स्टेटमेंट: कंपनी के रेवेन्यू, खर्च और नेट इन्कम को दिखाता है।

- कैश फ्लो स्टेटमेंट: कंपनी के कैश इनफ्लो और आउटफ्लो को दिखाता है।

- पी/ई रेशियो: इससे कंपनी की स्टॉक की मौजूदा कीमत को प्रति शेयर अर्निंग को आंका जाता है।

- पी/बी रेशियो: यह किसी कंपनी के मार्केट कैपिटलाइज़ेशन के मुकाबले उसके बुक वैल्यू को स्पष्ट करता है।

- डिविडेंड यील्ड: यह स्टॉक की कीमत के मुकाबले डिविडेंड पर रिटर्न का प्रतिशत दिखाता है।

फायदे

- कंपनी की वित्तीय स्थिति, वृद्धि की क्षमता और मार्केट की स्थिति के बारे में व्यापक दृष्टिकोण प्रदान करता है।

- कंपनी के फिनांशियल स्टेटमेंट का विश्लेषण कर इन्वेस्टर को कंपनी के स्टॉक की इंट्रिज़िक वैल्यू समझने में मदद करता है।

- अंडरवैल्यूड या ओवरवैल्यूड शेयरों की पहचान हो सकती है और ट्रेडिंग के मौके मिल सकते हैं।

नुकसान

- इसमें बहुत समय लगता है, क्योंकि इसके लिए व्यापक रिसर्च और एनालिसिस की ज़रूरत होती है।

- नौसिखिए इन्वेस्टर के लिए यह मुश्किल होता है क्योंकि इसे ठीक से करने के लिए विशेषज्ञता और ज्ञान की ज़रूरत होती है।

- यह बाहरी फैक्टर से प्रभावित हो सकता है, जैसे कि आर्थिक या राजनीतिक माहौल में बदलाव जो कंपनी के फिनांशियल स्टेटमेंट में नहीं दिखते।

2. टेक्निकल एनालिसिस

टेक्निकल एनालिसिस, ट्रेंड और पैटर्न की पहचान करने के लिए स्टॉक की कीमत और मार्केट डाटा का विश्लेषण करने का एक तरीका है। इसमें मार्केट डाटा का विश्लेषण करने और ट्रेडिंग के संभावित मौकों की पहचान करने के लिए चार्ट, ग्राफ़ और अन्य टूल का इस्तेमाल शामिल है। टेक्निकल एनालिसिस इस विचार पर आधारित हैं कि मार्केट के ट्रेंड और पैटर्न, स्टॉक की कीमत निर्धारित करते हैं और इन ट्रेंड और पैटर्न का इस्तेमाल भविष्य के वैल्यू मूवमेंट की भविष्यवाणी करने के लिए किया जा सकता है।

प्रमुख मेट्रिक्स

- मूविंग एवरेज: इसका इस्तेमाल निर्धारित अवधि में शेयर की कीमत में उतार-चढ़ाव को हटाकर ट्रेंड की पहचान करने के लिए किया जाता है।

- ट्रेंड लाइन्स: इसका इस्तेमाल संभावित सपोर्ट और रेज़िस्टेंस के लेवल की पहचान करने के लिए किया जाता है।

- मोमेंटम इंडिकेटर: यह समय के साथ स्टॉक की कीमत में बदलाव की दर को दिखाता है।

- रिलेटिव स्ट्रेंथ इंडेक्स(आरएसआई): इससे हाल में हुए कीमत में बदलाव के स्तर का आकलन किया जाता है ताकि यह तय हो सके कि कोई स्टॉक ओवरबॉट या ओवरसोल्ड तो नहीं है।

- बोलिंगर बैंड:इसके तहत स्टॉक की वोलैटिलिटी के आधार पर बाय या सेल के सिग्नल की पहचान करने के लिए मूविंग एवरेज और स्टैंडर्ड डीवियेशन का इस्तेमाल होता है।

फायदे

- इससे स्टॉक की कीमत के पैटर्न और ट्रेंड के आधार पर शॉर्ट टर्म ट्रेडिंग के मौकों की पहचान कर सकता है।

- इसका इस्तेमाल ऐतिहासिक डाटा के आधार पर संभावित बाय या सेल के संकेत तय करने के लिए इस्तेमाल किया जा सकता है।

- किसी स्टॉक के प्राइस मूवमेंट का विज़ुअल रेप्रेज़ेन्तेशन प्रदान करता है, जिससे इन्टरप्रेट और एनेलाइज़ करना आसान हो जाता है।

- तेज़ और सटीक एनालिसिस के लिए ऑटोमेट किया जा सकता है।

नुकसान

- इसमें कंपनी की वित्तीय स्थिति या ग्रोथ की क्षमता जैसे फंडामेंटल फैक्टर को ध्यान में नहीं रखा जाता है।

- यह ऐसी घटनाओं या ख़बरों से प्रभावित हो सकता है जो स्टॉक के ऐतिहासिक प्राइस डाटा में नहीं दिखता है।

- यह फॉल्स सिग्नल और एरर शिकार हो सकता है, जिससे नुकसान हो सकता है।

- सब्जेक्टिव इंटरप्रेटेशन और बायस से प्रभावित हो सकता है।

3. क्वांटिटेटिव एनालिसिस

क्वांटिटेटिव एनालिसिस में मार्केट डाटा का विश्लेषण करने और ट्रेडिंग के संभावित के मौकों की पहचान करने के लिए स्टैटिस्टिकल मॉडल और मैथमेटिकल एल्गोरिदम का इस्तेमाल होता है। इसमें बड़ी मात्रा में मार्केट डाटा का विश्लेषण करने और आम तौर पर न दिखने वाले पैटर्न और ट्रेंड की पहचान करने के लिए जटिल एल्गोरिदम और मॉडल का इस्तेमाल होता है।

प्रमुख मेट्रिक्स

- कीमत में उतार-चढ़ाव: इसमें इसका आकलन होता है कि स्टॉक की कीमत में कितना और कितनी बार बदलाव हुआ है।

- ट्रेडिंग वॉल्यूम: किसी निश्चित वधि में ट्रेड किए गए शेयरों की तादाद दिखाता है।

- कोरेलेशन: इसमें दो या दो से अधिक स्टॉक के बीच संबंध का आकलन होता है।

- रिग्रेशन एनालिसिस: इसमें भविष्य के ट्रेंड का अनुमान लगाने के लिए ऐतिहासिक डाटा का इस्तेमाल होता है।

- न्यूरल नेटवर्क: इसमें स्टॉक वैल्यू डाटा में पैटर्न की पहचान करने के लिए मशीन लर्निंग एल्गोरिदम का इस्तेमाल होता है।

- डिसीज़न ट्री: डाटा को विभिन्न श्रेणियों में बांट कर ट्रेडिंग के संभावित मौकों की पहचान करने में मदद करता है।

फायदे

- इससे स्टॉक के परफॉर्मेंस के बारे में ऑब्जेक्टिव और डाटा आधारित जानकारी मिलती है।

- ट्रेडिंग एल्गोरिदम और मॉडल बनाने के लिए इस्तेमाल किया जा सकता है जिससे इन्वेस्टमेंट से जुड़े फैसले ऑटोमेट हो सकते हैं।

- उन पैटर्न और ट्रेंड की पहचान करने में मदद मिलती है जो फंडामेंटल या टेक्निकल एनालिसिस से स्पष्ट नहीं हो सकते हैं।

- इससे ज़्यादा सटीक रिस्क मैनेजमेंट और पोर्टफोलियो ऑप्टिमाइज़ेशन हो सकता है।

नुकसान

- इसके लिए बड़ी मात्रा में ऐतिहासिक डाटा और विश्लेषण के लिए सोफिस्टिकेटेड टूल की ज़रूरत होती है, इसलिए यह इंडिविजुअल इन्वेस्टर के लिए महंगा होता है।

- अचानक सामने आई घटनाओं और डाटा में ऐसी ख़ामियों से प्रभावित हो सकता है जो मॉडल में न दिखा हो।

- संभव है कि यह जटिल मार्केट डायनेमिक्स को ओवरसिम्पलीफाय कर दे और स्टॉक के परफॉर्मेंस को प्रभावित करने वाले महत्वपूर्ण फैक्टर को न पकड़ पाए।

अधिक से अधिक रिटर्न और रिस्क मैनेजमेंट के बेहतरीन तरीके

शेयर मार्केट में इन्वेस्ट करना फायदेमंद हो सकता है, लेकिन यह जोखिम भरा भी हो सकता है। इन्वेस्टर को रिस्क मैनेजमेंट के साथ रिटर्न को अधिक से अधिक करने के लिए मार्केट के उतार-चढ़ाव से निपटने के सबसे बेहतर तरीके अपनाने चाहिए। रिटर्न बढ़ाने करने और रिस्क मैनेजमेंट के लिए यहां कुछ बेहतरीन तरीके दिए गए हैं:

1. डायवर्सिफिकेशन

डायवर्सिफिकेशन में विभिन्न सेक्टर, भौगोलिक दायरे और एसेट क्लास के विभिन्न प्रकार के शेयरों में इन्वेस्ट किया जाता है। डायवर्सिफिकेशन से कई एसेट में इन्वेस्टमेंट फैलाकर पोर्टफोलियो के रिस्क को कम करने में मदद मिलती है। जब किसी एसेट क्लास या सेक्टर का परफॉर्मेंस खराब होता है, तो पोर्टफोलियो के अन्य एसेट उन नुकसानों की भरपाई करने में मदद कर सकते हैं।

2. डायवर्सिफिकेशन के लिए रणनीति

- अलग-अलग सेक्टर में इन्वेस्ट करें: डायवर्सिफाय करने के सबसे आसान तरीकों में से एक है अलग-अलग सेक्टर के शेयरों में इन्वेस्ट करना।जैसे, मान लीजिए कि किसी इन्वेस्टर केपोर्टफोलियो में टेक्नोलॉजी, हेल्थकेयर और फिनांशियल सेक्टर के शेयर शामिल हैं। ऐसी स्थिति में, एक सेक्टर में मंदी की भरपाई दूसरे सेक्टर में दर्ज लाभ से की जा सकती है।

- अलग-अलग एसेट क्लास में इन्वेस्टमेंट करें: इन्वेस्टर स्टॉक, बॉन्ड और कमॉडिटी जैसे अलग-अलग एसेट क्लास में इन्वेस्टमेंट कर भी डायवर्सिफाय कर सकते हैं।विभिन्न एसेट क्लास में इन्वेस्टमेंट फैलाकर, इन्वेस्टर अपने पोर्टफोलियो के रिस्क को कम कर सकते हैं।

- इन्वेस्ट करने के लिए क्षेत्र चुनें: अलग-अलग देशों के शेयरों में इन्वेस्टमेंट करना डायवर्सिफिकेशन लाने एक और तरीका है।इससे अलग-अलग इकॉनमी और करेंसी में इन्वेस्ट करने का मौका मिल सकता है, जिससे किसी एक देश से जुड़े अत्यधिक रिस्क को कम किया जा सकता है।

- इंडेक्स फंड या ईटीएफ में इन्वेस्ट करें: इंडेक्स फंड और ईटीएफ डायवर्सिफिकेशन लाने का एक सुविधाजनक तरीका है।ये फंड एक विशिष्ट इंडेक्स या सेक्टर को ट्रैक करते हैं और एक शेयर बास्केट में इन्वेस्ट करते हैं, जिससे विभिन्न किस्म की कंपनियों में एक्सपोजर मिलता है।

3. रिस्क मैनेजमेंट

रिस्क मैनेजमेंट के तरह रिस्क की पहचान, इसका आकलन और नियंत्रण करने किया जाता है। इन्वेस्टर को अपने इन्वेस्टमेंट से जुड़े रिस्क को समझने और उन्हें कम करने के उपाय करने की ज़रूरत है। रिस्क मैनेजमेंट रणनीतियों के डायवर्सिफिकेशन में स्टॉप-लॉस ऑर्डर सेट करना, ऑप्शन या फ्यूचर कॉन्ट्रैक्ट जैसी हेजिंग रणनीतियों का इस्तेमाल करना शामिल हो सकता है।

रिस्क मैनेजमेंट की रणनीति

- इन्वेस्टमेंट के लक्ष्य और रिस्क झेलने की क्षमता तय करें: इन्वेस्ट करने से पहले, इन्वेस्टमेंट के लक्ष्य और रिस्क झेलने की क्षमता निर्धारित करना महत्वपूर्ण है।इससे इन्वेस्टर को यह समझने में मदद मिलेगी कि वे कितना रिस्क आसानी से उठा सकते हैं और वे अपने इन्वेस्टमेंट से कितने रिटर्न की उम्मीद करते हैं।

- स्टॉप-लॉस ऑर्डर का इस्तेमाल करें: स्टॉप-लॉस ऑर्डर पूर्व निर्धारित वैल्यू तक पहुंचने पर स्टॉक को अपने-आप बेचकर संभावित नुकसान को कम करने में मदद कर सकता है।यदि स्टॉक में गिरावट जारी रहती है तो इससे और नुकसान को रोकने में मदद मिल सकती है।

- मार्केट के ट्रेंड पर नज़र रखें: इन्वेस्टर को मार्केट के रुझान और ख़बरों पर नज़र रखनी चाहिए जिनसे उनका इन्वेस्टमेंट प्रभावित कर सकता है।इससे उन्हें सोच-समझ कर फैसला करने और ज़रूरत के मुताबिक अपनी इन्वेस्टमेंट रणनीति को एडजस्ट करने में मदद मिल सकती है।

- पोर्टफोलियो को नियमित रूप से रिव्यु और रिबैलेंस करना: पोर्टफोलियो को नियमित रिव्यू करना और रिस्क को झेलने लायक स्तर को बनाए रखने के लिए एडजस्टमेंट करना ज़रूरी है।इसमें अच्छा परफॉर्म करने वाले शेयरों को बेचकर और कम अच्छा परफॉर्म करने वाले शेयर में इन्वेस्टम कर पोर्टफोलियो को रिबैलेंस करना शामिल हो सकता है।

- हर्ड मेंटालिटी से बचें: बाकी दुनिया क्या कर रहे हैं, इस आधार पर इन्वेस्टमेंट के फैसले लेने से बचना महत्वपूर्ण है।हर्ड मेंटालिटी इन्वेस्टमेंट से जुड़े ग़लत फैसले की वजह बन सकती है, जैसे ऊंची कीमत पर खरीदनाऔर कम कीमत पर बेचना।

4. लॉन्ग टर्म नज़रिया

शेयर मार्केट में इन्वेस्टमेंट के लिए लॉन्ग टर्म नज़रिए की ज़रूरत होती है। शॉर्ट टर्म में शेयर वोलेटाइल हो सकते हैं, लेकिन उनसे बांड या कैश जैसे अन्य एसेट क्लास की तुलना में लॉन्ग टर्म में ज़्यादा रिटर्न मिलता है। इन्वेस्टर को लॉन्ग टर्म इन्वेस्टमेंट का तरीका अपनाना चाहिए और मार्केट में शॉर्ट टर्म उतार-चढ़ाव के आधार पर बार-बार ट्रेडिंग करने की इच्छा पर लगाम लगाना चाहिए।

- रिटर्न की कंपाउंडिंग:लॉन्ग टर्म के नज़रिए से इन्वेस्टर को समय के साथ रिटर्न की कंपाउंडिंग का फायदा मिलता है। इसका मतलब यह है कि रिटर्न के रिइइन्वेस्टमेंट से अतिरिक्त रिटर्न होता है, जिससे इन्वेस्टमेंट पर कुल रिटर्न में काफी बढ़ोतरी हो सकती है।

- कम वोलैटिलिटी: किसी इन्वेस्टमेंट को जितने अधिक समय तक रखा जाता है, उसके वैल्यू पर शॉर्ट टर्म में मार्केट के उतार-चढ़ाव का प्रभाव उतना ही कम होता है।यह पोर्टफोलियो में वोलैटिलिटी को कम करने और मार्केट में गिरावट के असर को कम करने में मदद कर सकता है।

- नुकसान से उबरने के लिए अधिक समय: लॉन्ग टर्म इन्वेस्टर के पास किसी भी नुकसान से उबरने के लिए अधिक समय होता है।इसका मतलब है कि वे मार्केट में उतार-चढ़ाव से बाहर निकल सकते हैं और नुकसान में बेचने और भविष्य के होने वाले मुनाफे से हाथ धोने के बजाय मार्केट के सही स्थिति आने का इंतजार कर सकते हैं।

- कम ट्रेडिंग फ्रीक्वेंसी:लॉन्ग टर्म नज़रिया रखने का मतलब है कि इन्वेस्टर के बार-बार ट्रेडिंग करने की संभावना कम होती है। बार-बार ट्रेडिंग से ट्रांज़ैक्शन कॉस्ट अधिक और रिटर्न कम हो सकता है। इसके बजाय, वे लॉन्ग टर्म में अच्छा परफॉर्मेंस करने वाली अच्छी क्वालिटी की कंपनियों में इन्वेस्ट करने पर ध्यान केंद्रित कर सकते हैं।

- टैक्स बेनिफिट: किसी इन्वेस्टमेंट को लॉन्ग टर्म के लिए रखने से टैक्स बेनिफिट मिल सकता है, क्योंकि लॉन्ग टर्म कैपिटल गेन पर शॉर्ट टर्म गेन के मुकाबले कम टैक्स लगता है।

निष्कर्ष

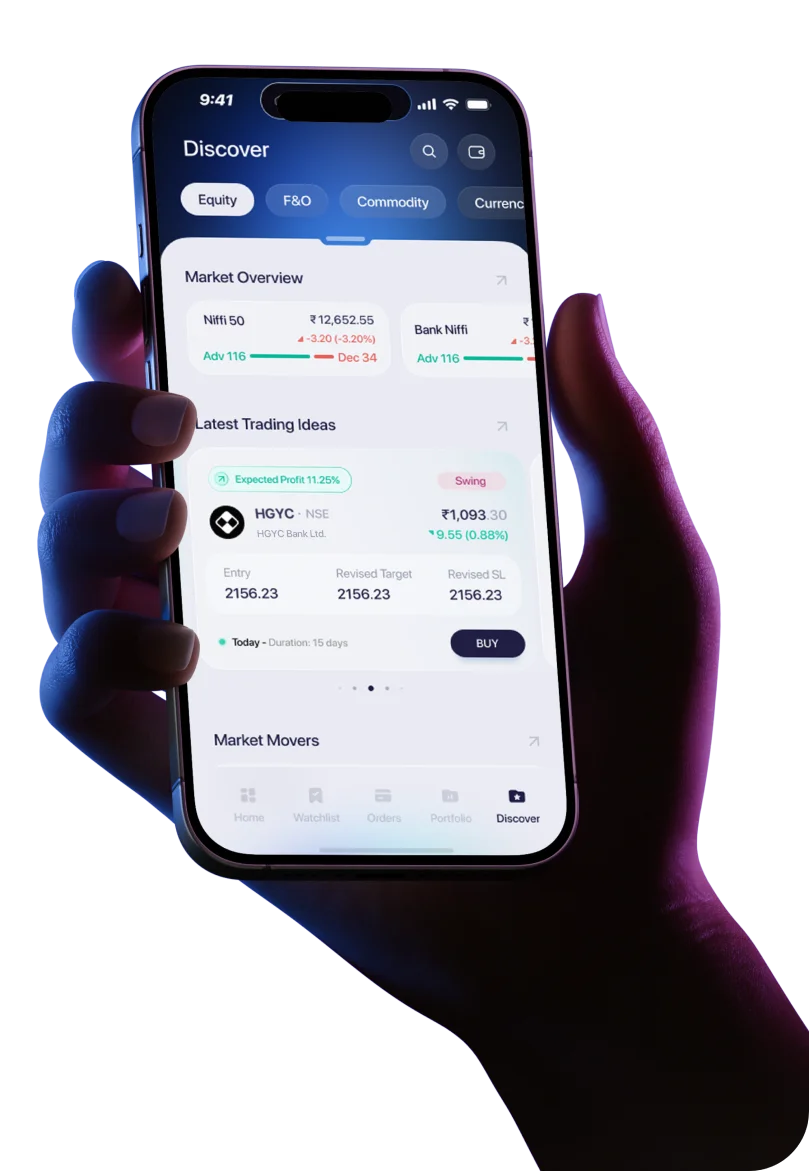

इस तरह, सेंसेक्स में इन्वेस्ट करते समय रिस्क मैनेजमेंट करते हुए रिटर्न बढ़ाने के लिए इन्वेस्टमेंट की ठोस रणनीति का होना महत्वपूर्ण है। इस आर्टिकल में इन्वेस्टमेंट की विभिन्न किस्म की रणनीतियों की चर्चा की गई है, जिनमें फंडामेंटल एनालिसिस, टेक्निकल एनालिसिस और क्वांटिटेटिव एनालिसिस शामिल हैं, साथ ही डायवर्सिफिकेशन, रिस्क मैनेजमेंट, लॉन्ग टर्म नज़रिया, अनुशासन और धैर्य बनाए रखना शामिल हैं। हालांकि, इन्वेस्टमेंट की रणनीति बनाना और उसे लागू करना मुश्किल हो सकता है, खासकर नौसिखियों के लिए। ऐसी स्थति में सैमको, जैसा जाना-माना ट्रेडिंग ऐप इन्वेस्टर को अपने फिनांशियल लक्ष्य हासिल करने में मदद कर सकता है। सैमको इन्वेस्टर को सोच-समझ कर इन्वेस्टमेंट फैसला करने और अपने इन्वेस्टमेंट को आसानी से मैनेज करने में मदद करने के लिए गई तरह के तरीके और संसाधन मुहैया कराता है। यहां इन्वेस्टर को समय से रहने के लिए अडवांस किस्म के ट्रेडिंग टूल, मार्केट रिसर्च और एक्सपर्ट एडवाइस मिल सकती है।

Easy & quick

Easy & quick

Leave A Comment?